|

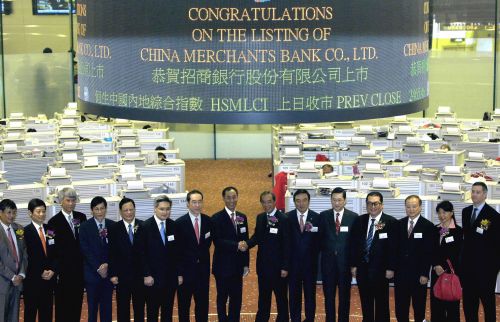

| 招商銀行今日在香港正式掛牌上市,上市儀式在香港聯交所大堂舉行。 |

|

| 招商銀行董事長秦曉(右)與香港特區政府財政司司長唐英年在上市儀式後舉杯慶祝。新華社 |

中評社香港9月22日電/招商銀行(3968)22日10時成功在香港聯合交易所掛牌上市,開盤價10.9港元,比發行價8.55港元高出約27%,成交活躍。這是第一家在股份制改革後以A+H形式到香港上市的內地企業,也是第一家已在上海交易所掛牌又到香港上市的內地企業。

招商銀行上市後走勢良好,以10.9港元開盤後,不到7分鐘便升至11.14高位,成交活躍。

據新華社報道,招商銀行董事長秦曉在上市儀式上表示,招商銀行今天成功在香港聯交所上市,是招商銀行發展的重要裡程碑。招商銀行的目標是成為具有競爭力的、最好的商業銀行。

9月8日至13日,招商銀行將以介於7﹒3港元至8﹒55港元價格在香港招股,全球發售22億股H股,香港發售1.1億股H股,每股面值人民幣1元,集資額為206.9億港元,集資所得主要用於強化銀行的資本基礎。招行的主承銷商分別為摩根大通、瑞銀及中金。

另據上海證券報報道,根據該行昨天發佈的公告,在前期的全球路演中,招行凍結了2500多億港元的市場資金。除去在一級市場中用以認購所發行22.4億股所需資金,剩餘鉅資將陸續回流市場。

招行在香港時間上周三中午截止公開發售,共獲54萬散戶蜂擁認購,超額認購達265倍,凍結資金高達2500億港元,成為在香港市場上凍結資金額度位居第二的一隻新股,僅次於上半年上市的中國銀行。若以認購人數計算,招行在香港市場則排行第三位,僅次於中國銀行和香港地鐵。

招行國際配售在香港及歐洲和美洲的市場分別於上周四下午五時截止,共獲得約964億美元的訂單,按照回撥機制啟動後國際配售佔80%計算,招行此次國際配售共錄得約50倍認購額。

根據新股上市的回撥機制安排,招行將把原來售予散戶的5%股份增至20%,即可分配予散戶的股份數目將會由原來的1.1億股增至4.4億股。招行此次公開認購中,散戶每手以500股為單位,共獲88萬手認購。

首日目標價逾9.4港元

以招行今年的凈資產來算,8.55港元的招股定價相當2.39倍市凈率,這比交通銀行上周五收盤價時的市凈率,仍有約8%折扣。中國銀行上周五收盤價3.36港元,市凈率為2.29倍,建設銀行上周五收盤價3.32港元,市凈率為2.38倍,而交通銀行上周五收盤價5.04港元,市凈率則為2.59倍。

日前,香港有券商表示,招行的暗盤價較招股價上限高出近10%左右,而且不乏買盤,甚至有投資者在9.1港元的暗盤價位買入招行。

對於招行H股長期的表現,羅尚沛則預計,如果該行最終確定引進策略投資者,那麼年內股價有望升到10至11港元之間,否則將在9.5至9.8港元之間徘徊。 |